东南亚正快速成为全球电商增长的新高地。年轻消费群体的崛起、移动支付的普及以及本土电商生态的完善,让这一地区充满无限可能。从跨境交易到本土化运营,市场格局正悄然重塑,一场关于平台、多极化与物流创新的变革正在上演。

东南亚的本土电商正在崛起

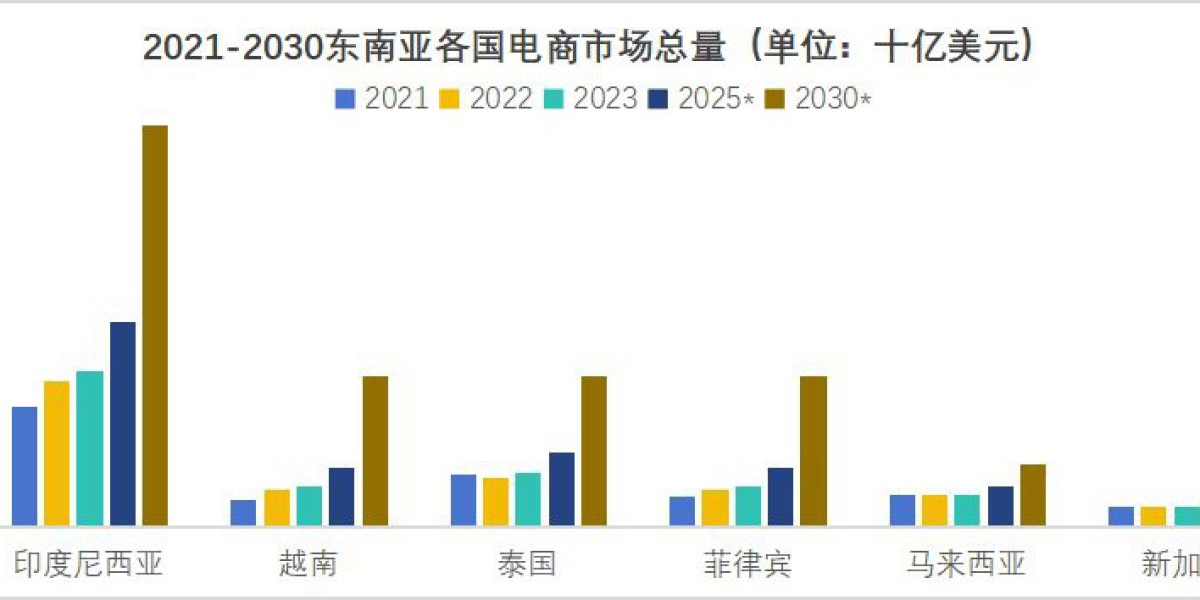

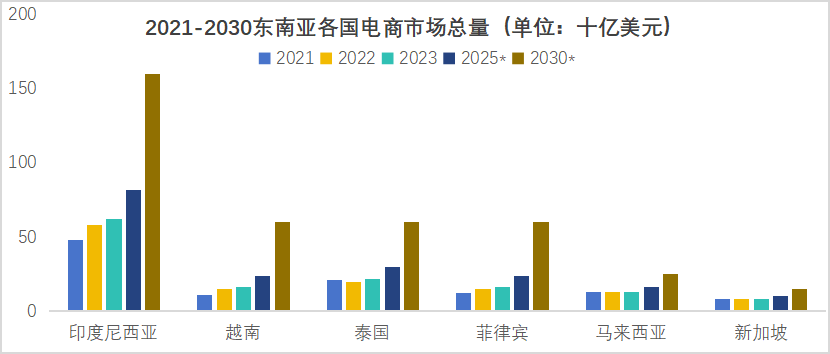

随着电商渗透率全球提升,东南亚正逐步成为最具增长潜力的市场之一。《e-Conomy SEA 2024》报告显示,2024年区域电商总GMV已达1590亿美元,同比增长15%,预计2030年将增至3700亿美元。视频电商是核心驱动,平台开始从流量红利向运营效率转型,部分平台已实现“GMV增长+盈利改善”的双重目标,标志着生态迈入成熟阶段。

资料来源:trade.gov

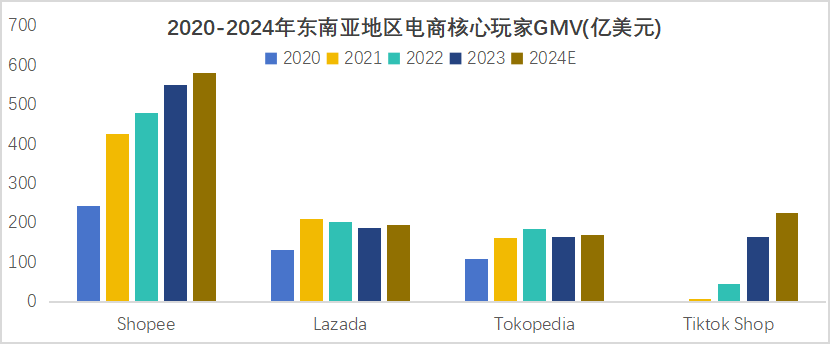

2024年,Shopee仍稳居东南亚电商首位,GMV预计达580亿美元,并实现整体盈利。Lazada增长趋缓,市场份额稳定但受新兴平台冲击。TikTok Shop依托内容电商实现爆发,2024年GMV预估已达226–330亿美元,快速跻身前三,对传统平台构成实质性挑战。Tokopedia则在与TikTok整合后活跃度明显提升。整体来看,东南亚电商格局正走向平台多极化、本土化深化与内容驱动转型,增长潜力依旧强劲。

资料来源:Momentum Works、Sea Group 与 GOTO 财报、Bain & Company、申万宏源研究等公开资料;注:均以东南亚地区 GMV 为统计口径。

近年来,本土力量加速崛起,通过并购整合与盈利转型增强主导地位。如TikTok斥资8.4亿美元控股Tokopedia后,加速内容电商与本地交易融合,重塑印尼市场。Shopee与Lazada在马来西亚、泰国等国持续盈利,平台重心从“价格+补贴”转向“本地化+生态协同”。越南Tiki、Sendo也正探索直播、电商与金融服务融合。

东南亚电商生态正加速“去跨境化”。以印尼为例,2023年起实施新规禁止低于100美元的直邮商品,跨境卖家需本地注册并设仓合规运营。面对监管趋严,平台加快属地化转型:TikTok Shop控股Tokopedia以恢复本地交易,并在马来、越南推进“本地卖家+内容种草”模式;Temu扩建本地仓网提升履约效率;SHEIN联营Shopee、Lazada增强转化。平台本地化已成为应对政策与提升效率的关键路径。

整体来看,东南亚电商已步入“多平台、本地化、盈利化”并存的新阶段。中国卖家若要保持市场优势,需同步推进本地注册、内容营销与属地履约等体系化建设,以适应平台生态与政策新格局。

仓配本地化重塑履约格局

在政策趋严与消费体验升级的推动下,跨境电商直邮模式面临瓶颈,海外仓成为卖家布局东南亚的关键。印尼、泰国、越南、菲律宾等国的本土发货比例快速上升,不少商家反馈从两年前的20%已提升至80%–90%。菲律宾、泰国等国也加快对平台入驻卖家的本地合规审核,强化本地仓设立要求,例如菲律宾加强VAT注册管理,泰国启动“仓储码”试点,提升履约路径透明度。

这一趋势既源于政策压力,如印尼实施SNI认证、限制平台直销,也来自时效与成本优化的需求。麦肯锡数据显示,东南亚“最后一公里”配送成本占整体物流成本的53%,物流支出占GDP比重高达20%,远高于中国(14%)和美国(7%)。

卖家倾向通过“一托多”的海外仓布局提升履约灵活性。Shopee、Lazada、TikTok Shop等均提供第三方本地仓对接机制,使商家通过“统一入仓、分平台履约”的方式,降低库存管理难度并提升周转效率。

近年来,百世、嘉里、极兔、菜鸟、顺丰等中国物流企业加快在东南亚本地仓网络布局。百世已建成33个分拣中心与4.7万平方米海外仓;嘉里电商在新加坡、马来西亚、越南、泰国设有自动化仓储中心,连接170多个本地派送网络;极兔在越南启动智慧仓配中心,支持履约前置与区域B2B处理;菜鸟与马来西亚DHL合作设立柔佛州配送中心;顺丰在泰国清迈开展代发、退货、包裹管理一体化项目。

资料来源:极兔公司年报,申万宏源研究

在此背景下,平台对履约时效的要求不断提高,消费者对服务体验也日益关注,海外仓成为跨境卖家稳定运营的重要支点,不仅影响配送效率,也影响用户满意度和平台评价。

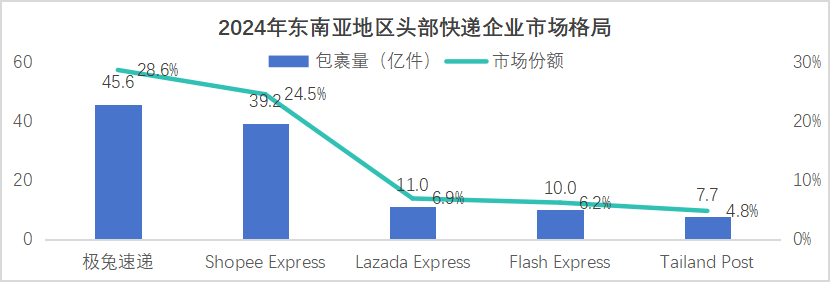

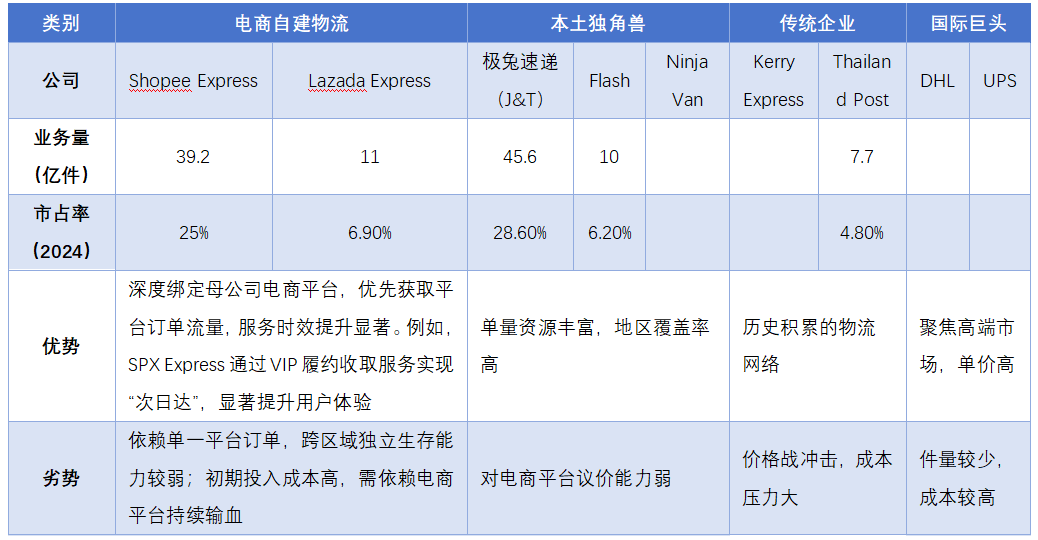

东南亚头部快递企业的竞争格局逐步清晰。根据极兔2024年年报和申万宏源研究,极兔在东南亚市场份额达28.6%,业务量达45.6亿件,居首位。Shopee Express以39.2亿件、24.5%的市场份额排名第二;Lazada Express、Flash Express和Thailand Post分别占6.9%、6.2%和4.8%。整体上,东南亚快递行业已形成由电商平台物流、本土独角兽、传统物流企业和国际巨头构成的多元化竞争格局。

东南亚地区快递行业竞争格局

资料来源:极兔年报,各公司官网,申万宏源研究

本土制造业发展带来新机遇

在全球产业链“去中心化”趋势下,东南亚制造业崛起为电商本土化进程提供了强劲后盾。据联合国贸发会议数据,2023年越南出口额已达4400亿美元,印尼达2900亿美元,马来西亚与泰国也稳步增长。这不仅增强了本地电商平台的货源自主性,也使中国制造品牌有更多合作与落地机会。

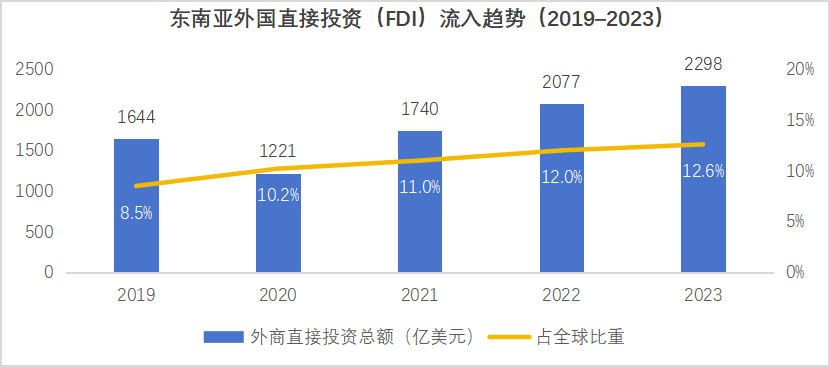

区域对全球资本的吸引力也持续增强。2019–2023年间,东南亚吸引外商直接投资(FDI)总额由1644亿美元增长至2298亿美元,占全球FDI比重由8.5%升至12.6%,年均增速近9%。资本持续流入制造、仓配、电商等环节,为本地履约、品牌建设与跨境出口提供坚实保障。

资料来源:UNCTAD, ASEAN SECRETARIAT

为承接制造环节转移,华为、小米、OPPO、安克创新等企业已在越南、印尼、马来西亚设厂,构建“制造+仓配+平台销售”一体化布局,提升电商履约效率与供应稳定性。

同时,部分本地制造商也借助平台走向国际。越南Anessa与Shopee深度合作,印尼家具品牌通过Lazada开展出口,“本地制造+平台联营”模式逐渐兴起。这对物流服务商提出更高要求:既需覆盖区域分销,又要支持出口、退货与系统对接。

中国物流企业也在加快适配“制造即履约”趋势。极兔在越南建设集成仓配中心,支持轻加工与直发;菜鸟则与马来西亚多个工业园区合作,探索“智慧仓储+制造外包”的一体化服务。

整体来看,东南亚制造能力与电商生态的深度融合,正催生区域化消费链条。中国企业可通过前置工厂、OEM代工或品牌共建模式深度参与,为物流体系带来新的增长动能。

多平台竞争、仓配本土化和制造能力提升,共同塑造了东南亚电商的新格局。对于企业来说,理解区域差异、优化履约网络、提升本地化运营能力,将决定在未来几年能否抓住这片市场的增长红利,实现稳健发展。